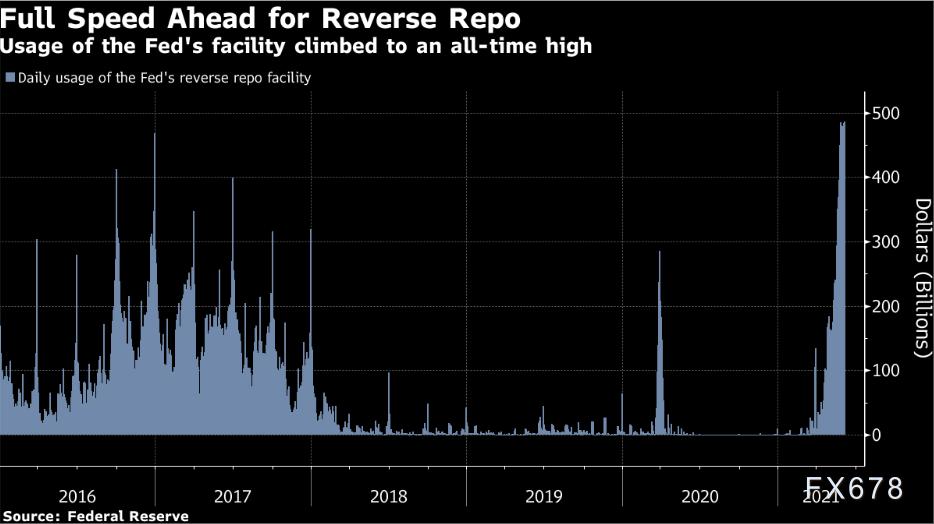

美联储用于控制短期利率的一项工具的需求飙升至纪录最高水平,因海量现金正寻找去处。

美联储的隔夜逆回购工具--这是货币市场基金等交易对手将现金存入中央银行的方式--周一共吸纳46个参与者总计4860.97亿美元的资金。纽约联储公布的数据显示,这超过了5月27日的上个纪录高点4853亿美元,也高于上周五的4,833亿美元。

尽管美联储此项工具给出的利率为0%,但随着大量现金淹没美元融资市场,需求一直在增加。部分原因是央行的资产购买和财政部所持现金的减少,这导致准备金流入金融体系。

德银称美联储在6月有“较低的可能性”调整其管理利率

德意志银行策略师Steven Zeng在一份报告中表示,在6月FOMC会议上,美联储有“较低的可能性”会调整超额准备金利率 (IOER)并为隔夜逆回购协议(RRP)提供收益率。

提高RRP利率的主要优点是使货币基金成为“相比银行存款更具吸引力的选择”,这可以让机构更好地管理其资产负债表规模,直到“银行资本规则发生更持久的变更”。

美联储正在进行的量化宽松和财政部缩减其现金余额创造了位于银行资产负债表上的永久准备金。与此同时,对存款的需求加剧了这种膨胀,迫使银行持有低收益资产。

这给银行的补充杠杆比率带来了下行压力,因此现在机构要么筹集资金要么减少贷款。

美联储的RRP充当“释放阀”,可以让存款通过流入货币基金离开银行的资产负债表,然后存入该工具。

目前,货币市场收益率较低,因此提高RRP利率将使货币基金成为“比银行存款更具吸引力的选择”,从而允许更多现金离开银行业。

华尔街普遍看跌美债 但对直接做空看法谨慎

美国利率策略师在周研究报告中普遍对美债持看跌态度(蒙特利尔银行例外),但对纯粹做空看法谨慎,跟倾向于采取利差结构策略。

美国银行(Ralph Axel、Bruno Braizinha,6月4日报告)

基线预测是美联储将在初秋前发出减码购债信号,从2022年第一季度开始减少债券购买,到2022年底全部完成

高盛 (Praveen Korapaty等,6月4日报告)

由于实际收益率接近近期低点,加之劳动力市场预计将在今年晚些时候加速复苏,“名义收益率不太可能大幅下降”。

然而,就业市场反弹慢于预期可能使10年期名义收益率保持在过去两个月1.5%-1.7%的交易区间内

摩根大通 (Jay Barry, 6月4日报告)

“随着劳动力供应增加,就业市场迅速收紧,我们相信债券收益率在今年下半年有上升空间”。

建议保持对3s7s收益率曲线陡峭的押注。

摩根士丹利 (Guneet Dhingra, 6月4日报告)

继续预计美联储将在9月FOMC会议上就“缩减购债规模”发出提前通知,支持对短期久期的中性观点”。

国债继续表现出“时区差异”,亚洲时段的卖盘在美国时段减弱。

这在一定程度上是由于美元流动性充裕且美联储有耐心,这将继续让美国投资者有兴趣逢低购买国债。

蒙特利尔银行(Ian Lyngen和Ben Jeffery, 6月4日报告)

从美国国债空头头寸(包括SMRA调查)来看,市场存在空头回补的可能,我们仍预测到2021年年末,10年期收益率将更接近1.0%,而不是2.0%

巴克莱 (Anshul Pradhan等,6月4日报告)

继续建议战术性地做5y5y隔夜指数掉期(OIS)支付方,“因为远期实际收益率中内含的期限溢价不足以补偿投资者在当前不确定的环境中承担的久期风险”。

“美国政府在基础设施支出方面的进展对长期收益率和我们的预测构成上行风险,这些预测是基于没有任何进一步财政政策措施的假设”。

花旗 (Jabaz Mathai, 6月4日报告)

“尽管就业报告公布后当天债市有所反弹,但我们仍坚持认为夏季国债收益率将走高”,OIS利率领涨,2至5年期最脆弱;预测美联储从2022年底升息,2021年12月或2022年第一季度开始减码购债。

周五的反弹表明,系统中的空头头寸和大量储备“充当收益率的减震器,而不是主要驱动因素”。

推荐建立“利差友好型”空头头寸,当市场震荡且收益率下次走高时间不确定时,这个策略优于单纯做空。

CPI意外疲软将是短期内的主要风险,这可能使我们重新评估看跌久期和收益率曲线平坦化交易”。

NatWest Markets(John Briggs,6月4日报告)

技术面需求给美国国债带来了强劲支撑,盖过了美联储逐步朝减码购债转向的影响,不过中期国债收益率料将基于基本面因素走高。

美国国内银行一直在增加美债持有量。散户对国债期货的需求一直持稳;汇率对冲回报对日本投资者具有相对吸引力。

法国兴业银行 (SubADRa RajaPPa等,6月3日报告)

10年期收益率徘徊于1.60%,表明市场陷入了经济强劲复苏预期和经济数据波动的拉锯中。

道明银行(Jim O’Sullivan等,6月4日报告)。

5月份非农就业数据可能进一步支持了多数美联储官员的观点,即经济复苏程度还没有达到足以支持他们开始释放减码信号的地步,但美联储仍可能最早本月开始讨论基于经济进展的减码方案。

10年期收益率料保持在1.5%-1.7%区间,在本周10年期和30年期国债拍卖前,收益率曲线料恢复陡峭。