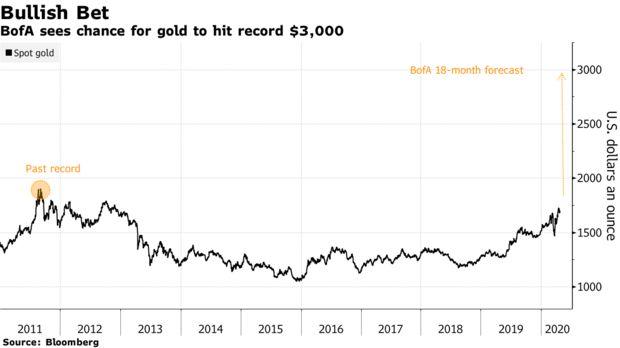

美国银行近日在一份名为“美联储无法印制黄金”的报告中,将黄金18个月价格目标提高至3000美元/盎司,这比此前金价的纪录高位高出了50%以上。

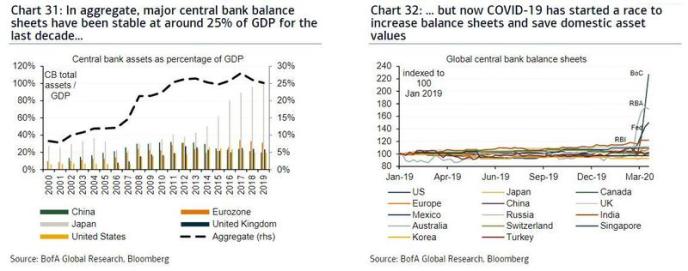

Michael Widmer和Francisco Blanch等美银分析师在报告中表示,“随着经济产出急剧萎缩,财政支出激增以及央行资产负债表翻倍,法定货币可能会承受压力。投资者的目标将瞄准黄金。”

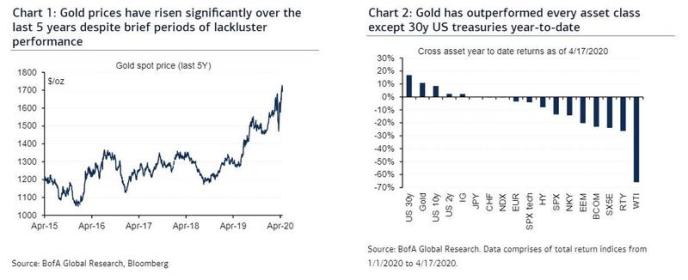

作为终极的价值存储工具,黄金价格在过去15个月中表现良好,自美联储于2019年1月货币政策转向以来上涨了12%。最近,黄金价格继续保持强劲势头,年初至今的回报率大大超过了其他主要资产类别。只有长期债券和高质量的科技股的表现可与其一较高下。

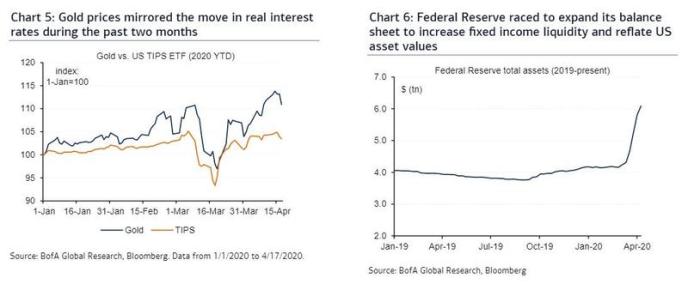

美银报告指出,之前金价的短暂下跌反映了过去两个月实际利率的变化。由于投资者担心中国之前的抗疫严格措施将扩大到美国和世界其他地区,资产价值和消费者价格预期的崩溃速度快于名义利率,引发了外界对经济萧条的担忧。

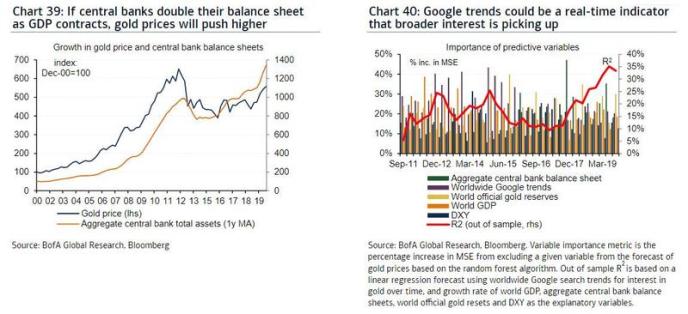

不过,在吸取了2008年全球金融危机的教训后,美联储此次快速扩大资产负债表,以增加流动性并支持美国资产价值,最终支持金价的大幅回升。

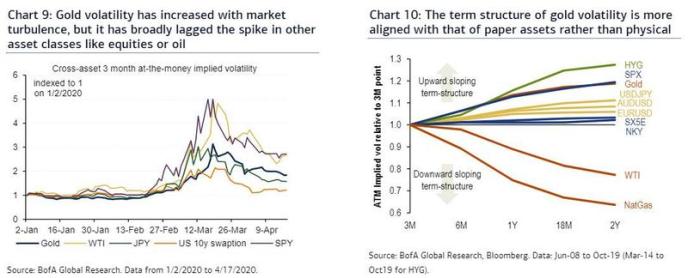

贵金属中要考虑的另一个因素是波动性。具体而言,黄金的波动性随市场动荡而增加,但在总体上落后于股票或石油等其他资产类别的波动。根据美银的估计,过去两个月中,黄金的波动或多或少地跟踪了G10货币的波动,特别是反映了日元和瑞郎等被视为避险货币的资产。与其他商品市场不同,黄金波动的期限结构与纸质资产的期限结构更加一致。

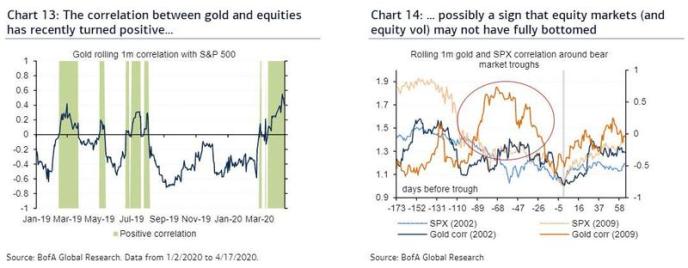

除了上述波动性,有形和价格变化的驱动因素之外,黄金还以不同的方式与各类金融市场互动。例如,美银最近注意到,黄金与股票之间的相关性最近已变为正。美银认为,股票/黄金的正相关性可能表明股市可能尚未完全触底,黄金市场还有进一步上行的空间。

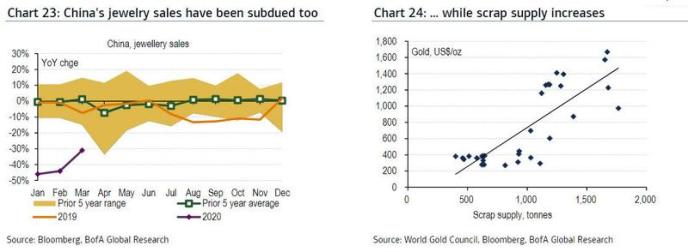

当然,黄金多头目前也非高枕无忧。美国银行表示,可以肯定的是,美元坚挺、金融市场波动性降低以及印度和中国对珠宝的需求下降可能仍对黄金构成不利影响。由于疫情加剧了经济增长的持续阻力,中国作为第二大实物市场的珠宝销售已经疲软了一段时间。传统黄金市场的实际需求看起来疲软,可能会拖累贵金属价格。

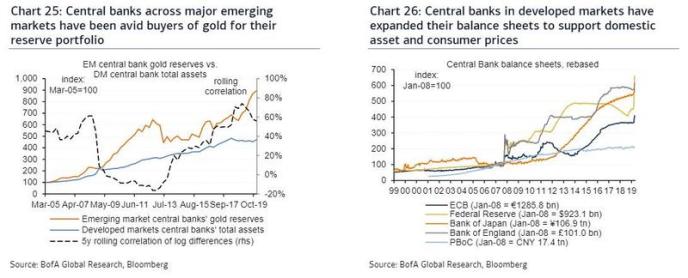

不过好消息是,主要新兴市场的央行一直热衷于增持黄金作为储备投资组合。随着发达市场央行扩大资产负债表以支持国内资产和消费者价格,一些新兴市场央行已变得更加积极主动地购买贵金属。特别是,俄罗斯,中国和印度在过去5年中选择增加黄金持有量,以摆脱对G10主权债券的依赖。

“随着经济产出大幅收缩,财政支出激增以及央行资产负债表翻番,法定货币可能会承受压力。投资者将瞄准黄金。”Michael Widmer和Francisco Blanch等分析师在报告中表示,随着各国央行争相扩大资产负债表,支持资产价值和消费者价格,许多风险最终可能会被社会化。

“在很长一段时间内,美国和10国集团(G10)中多数经济体的利率可能最终会达到或低于零,就像各国央行试图将通胀推高至高于目标水平一样”,报告认为,除了实际利率、美元或市场风险等流动变量外,名义GDP、央行资产负债表或官方黄金储备等变量仍将是决定金价的关键因素。

美银将18个月的金价目标从2000美元提高至3000美元/盎司。

美银还预计,今年的黄金平均价格为每盎司1695美元,2021年的平均价格为2063美元。黄金价格目前的历史纪录是2011年9月创下的1921.17美元。